O Desafio do Day Trade

O day trade, especialmente em ativos voláteis como mini índice (WIN) e mini dólar (WDO), é uma das formas mais dinâmicas de operar no mercado financeiro. No Brasil, milhares de traders tentam lucrar com movimentos intradiários, mas muitos enfrentam perdas consistentes devido a erros evitáveis. Esses deslizes, muitas vezes ligados à falta de disciplina ou conhecimento, podem destruir resultados e até mesmo contas inteiras.

Neste guia, vamos explorar os 5 erros comuns que sabotam o day trade, com exemplos práticos, impactos no seu desempenho e estratégias para evitá-los. Baseado na sua experiência com scalping no mini dólar (26/02/2025) e gerenciamento de risco (19/04/2025), este artigo oferece soluções adaptadas ao seu estilo e ao mercado brasileiro. Pronto para proteger seus lucros e melhorar sua consistência? Vamos começar!

1. Operar sem um Plano de Trading

O erro: Entrar no mercado sem regras claras sobre entradas, saídas, gerenciamento de risco ou limite de trades. Muitos traders operam por impulso, baseados em “intuição” ou dicas de redes sociais.

Impacto:

- Perdas descontroladas devido à falta de stop loss.

- Overtrading, como operar além do limite diário (ex.: 10 trades, 26/02/2025).

- Inconsistência, pois não há um sistema replicável.

Exemplo real: Um trader no X (@TraderBR, 10/04/2025) relatou perder R$ 2.000 no mini índice por entrar em trades sem setup definido, apenas “seguindo o mercado”.

Como evitar:

- Crie um plano de trading com:

- Ativos: Ex.: WDO, WIN.

- Setups: Rompimentos com Bandas de Bollinger, Tape Reading (20/04/2025).

- Risco: 1% por operação (R$ 100 em R$ 10.000, 19/04/2025).

- Limites: 10 trades/dia, parada após R$ 500 de lucro ou 3% de perda.

- Teste o plano no simulador (ex.: Profit, Tryd) por 50 trades.

- Exemplo: Você define entradas no WDO com EMA8 e volume, parando após 10 scalps, garantindo disciplina.

Ferramenta útil: Use a planilha de trading da Tano Bolsa Trader para estruturar seu plano: https://tanobolsotrader.com.br/planilha-daytrade/.

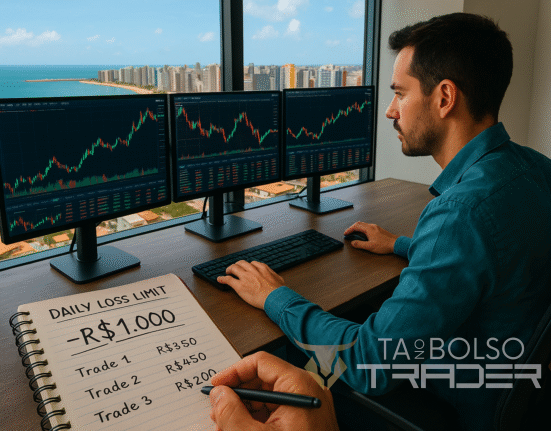

2. Ignorar o Gerenciamento de Risco

O erro: Não usar stop loss, operar com lotes grandes ou arriscar mais do que o planejado (ex.: acima de 1–2% por trade). Traders muitas vezes tentam “recuperar” perdas aumentando posições.

Impacto:

- Perdas catastróficas que zeram a conta.

- Drawdowns emocionais, levando à autossabotagem (20/04/2025).

- Violação de regras de mesas proprietárias, se aplicável (20/04/2025).

Exemplo real: Um trader (@vinicius_penido, 15/04/2025) dobrou o lote no WDO após um stop, perdendo 10% da conta em um único trade.

Como evitar:

- Defina o risco por operação (ex.: 1%, R$ 100 em R$ 10.000).

- Use ordens automáticas (OCO) com stop loss e stop gain (20/04/2025).

- Calcule o tamanho da posição: Risco ÷ Valor do stop loss por contrato.

- Exemplo: Stop de 1 ponto no WDO (R$ 20/contrato), risco de R$ 100 → 5 contratos.

- Pare após atingir a perda diária máxima (ex.: 3%).

- Exemplo: Após dois stops no mini índice (R$ 200), você pausa por 15 minutos, como sugerido no artigo sobre descanso (20/04/2025).

Dica: Revise seu diário de trading semanalmente para identificar violações de risco.

3. Overtrading

O erro: Fazer trades excessivos, além do limite diário, movido por euforia (após ganhos) ou desespero (após perdas). Isso é comum em períodos de alta volatilidade (ex.: abertura da NYSE, 10h30).

Impacto:

- Perdas acumuladas devido a trades fora do setup.

- Fadiga mental, reduzindo a clareza (20/04/2025).

- Devolução de lucros conquistados.

Exemplo real: Um trader no X (@InvestidorSP, 12/04/2025) lucrou R$ 600 no WDO, mas continuou operando e perdeu R$ 800 por overtrading.

Como evitar:

- Estabeleça um limite de trades (ex.: 10/dia, 26/02/2025).

- Pare após atingir o lucro ou perda diária (ex.: R$ 500 ou 3%).

- Use pausas estratégicas (5 minutos a cada hora) para resetar a mente (20/04/2025).

- Exemplo: Você atinge R$ 400 em 8 scalps no WDO e para, evitando a tentação de “mais um trade”.

Ferramenta útil: Configure alertas no Profit ou Tryd para avisar quando atingir o limite de trades.

4. Operar Durante Notícias de Alto Impacto

O erro: Entrar em trades durante eventos econômicos voláteis, como payroll, Copom ou decisões do Fed, sem ajustar o risco ou evitar o mercado. Esses momentos causam spikes imprevisíveis.

Impacto:

- Stops atingidos rapidamente devido a movimentos bruscos.

- Falsos rompimentos, enganando setups técnicos (ex.: Bandas de Bollinger, 20/04/2025).

- Perdas amplificadas em ativos como WDO.

Exemplo real: Um trader (@CriptoBrasil, 12/04/2025) perdeu 5 pontos no WDO durante o payroll, ignorando o calendário econômico.

Como evitar:

- Consulte o calendário econômico (ex.: Investing.com) antes de operar.

- Evite trades 30 minutos antes e depois de eventos de alto impacto (27/02/2025).

- Se operar, use lotes menores (ex.: 2 contratos em vez de 5) e stops mais largos (ex.: 2 pontos).

- Exemplo: Você pausa às 10h30 durante o Copom, voltando às 11h com o mercado estabilizado.

Dica: Siga perfis no X como @vinicius_penido para alertas sobre notícias relevantes.

5. Deixar as Emoções Dominarem

O erro: Tomar decisões baseadas em medo (hesitar em entradas válidas), ganância (remover stop gain) ou frustração (tentar “se vingar” do mercado após perdas). Isso leva à quebra de regras e impulsividade.

Impacto:

- Perdas por entradas fora do setup ou ajustes impulsivos de stop.

- Ciclo de autossabotagem, reduzindo a confiança (20/04/2025).

- Burnout emocional, afastando traders do mercado.

Exemplo real: Um trader (@TraderBR, 10/04/2025) removeu o stop loss no mini índice, esperando uma reversão, e perdeu 8% da conta.

Como evitar:

- Use um diário emocional para registrar sentimentos por trade (ex.: “Hesitei por medo de perder”).

- Pratique respiração controlada (4s inspirar, 6s expirar) antes de cada trade (20/04/2025).

- Faça pausas após perdas ou ganhos expressivos (ex.: 10 minutos após dois stops).

- Siga o plano de trading como um “contrato” imutável.

- Exemplo: Após um stop no WDO, você anota no diário, respira e revisa o Tape Reading, evitando impulsos.

Ferramenta útil: Baixe o modelo de diário emocional da Tano Bolsa Trader: https://tanobolsotrader.com.br/diario-trading/.

Exemplo Prático: Evitando os 5 Erros no WDO

Cenário: Você opera scalping no mini dólar (26/02/2025), gráfico de 2 minutos, capital de R$ 10.000, risco de 1% (R$ 100).

- Plano de trading:

- Setup: Rompimento com Bandas de Bollinger, EMA8 e volume (20/04/2025).

- Risco: 1 ponto (R$ 20/contrato), 5 contratos.

- Alvo: 2 pontos (R$ 40/contrato).

- Limite: 10 trades/dia, parada após R$ 500 ou 3% de perda.

- Dia de trading:

- Erro evitado 1: Você segue o plano, entrando apenas em rompimentos confirmados, lucrando R$ 200 em 5 trades.

- Erro evitado 2: Configura ordens OCO (stop loss a 1 ponto, stop gain a 2 pontos), limitando perdas a R$ 100/trade.

- Erro evitado 3: Para após 8 trades (R$ 320 de lucro), evitando overtrading.

- Erro evitado 4: Checa o calendário e evita operar às 10h30 (payroll), voltando às 11h.

- Erro evitado 5: Após um stop, faz uma pausa de 5 minutos, respira e anota no diário, mantendo a calma.

- Resultado: Lucro de R$ 320 (3,2%), com 6 acertos e 2 stops, preservando capital e disciplina.

Lições:

- Um plano claro elimina impulsos.

- Gestão de risco e pausas (20/04/2025) protegem contra perdas emocionais.

- Evitar notícias reduz riscos desnecessários.

Conexão: Sua prática de Tape Reading e limite de 10 trades (26/02/2025) já mostram disciplina. Evitar esses erros pode elevar sua taxa de acerto e lucro mensal.

Impacto dos Erros no Mercado Brasileiro

- Volatilidade: Ativos como WDO e WIN são sensíveis a notícias (ex.: Copom), amplificando erros como operar sem stop ou durante eventos.

- Custos: Corretagens e taxas da B3 (ex.: R$ 2/contrato no WIN) corroem lucros se você fizer overtrading.

- Psicologia: A cultura brasileira de “resultados rápidos” incentiva impulsividade, agravando erros emocionais.

Dado: Estudos mostram que 80% dos day traders perdem dinheiro devido a erros emocionais e falta de plano (B3, 2024).

Conclusão: Transforme Erros em Aprendizado

Os 5 erros mais comuns no day trade — operar sem plano, ignorar risco, overtrading, negociar durante notícias e deixar emoções dominarem — são armadilhas que destroem resultados, mas podem ser evitados com disciplina e estratégia. Para traders brasileiros como você, que opera scalping no WDO (26/02/2025), um plano claro, gestão de risco (19/04/2025) e pausas estratégicas (20/04/2025) são a chave para a consistência. Implemente essas dicas, revise seu diário e transforme erros em aprendizado.

Pronto para melhorar seus resultados? Configure seu plano, teste no simulador e compartilhe sua experiência nos comentários. Qual erro você já cometeu? Inscreva-se na newsletter da Tano Bolsa Trader para mais estratégias de day trade!

Deixe um feedback sobre isso